Leasing är ett sätt att minska sitt lånebehov.

Flera fördelar med leasing

Leasing kan användas för att finansiera alla objekt som har ett värde på en andrahandsmarknad. Leasingföretaget köper in objektet och hyr sedan ut det till företaget. Objektet ägs av leasingbolaget.

Tillsammans med leasingföretaget kommer företaget överens om en leasingtid och skriver ett leasingkontrakt – vanligen två till fem år. I kontraktet är hyran specificerad och ett eventuellt restvärde. Företaget som hyr kan vid leasingperiodens utgång köpa objektet till restvärdet. Hyran d.v.s. leasingkostnaden är fullt avdragsgill för företaget.

Fördelarna med leasing

- Företagets balansräkning påverkas inte eftersom leasingkostnaden enbart påverkar resultatet. Innebörden av detta är att företagets soliditet inte påverkas. Leasingkostnaden är fullt avdragsgill för företaget.

- Företaget får lättare att arbeta med den ekonomiska planeringen. Den oftast månatliga leasingkostnaden är lätt att lägga in i resultat- och likviditetsbudgeten.

- Företaget binder inte upp eget kapital utan kan använda detta till offensiva investeringar i tex utvecklingsprojekt.

- Företaget kan matcha avskrivningstakten mot värdeutvecklingen vilket innebär att företaget väljer avskrivningstakt och restvärde.

Billeasing en förmånlig affär

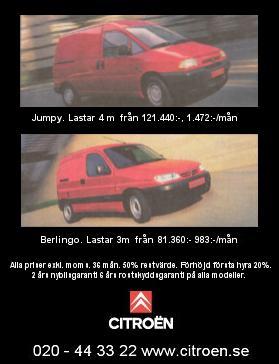

Att leasa en bil är förmånligt genom de momsregler som gäller. Om företaget själv köper en bil får de inte lyfta av momsen på bilen utan den får räknas in i investeringen. Leasar företaget istället bilen får det göra avdrag för halva momsen på leasinghyrorna.

Leasingföretagen gör oftast stora inköp av bilar och kan därför förhandla sig till rejäla rabatter som åtminstone det lilla företaget inte kan matcha.

Att köpa en bil för t.ex. 250 000 kr inkl. moms med lånade pengar är oftast en sämre affär än att leasa den. Då bilen ska säljas efter leasingperiodens slut, normalt 36 månader, brukar skillnaden mellan restvärde och försäljningspris även komma företaget tillgodo. Det är ganska vanligt att ett övervärde existerar.

Olika typer av leasing

Finansiell leasing

Detta är den vanligaste typen av leasing. Vid finansiell leasing köper ett finansbolag in varan och hyr ut den till leasingkunden. Leasingkunden står själv för service, underhåll, försäkringar etc.

Kunden betalar alla kostnader för service, underhåll, reservdelar försäkringar mm. utöver leasingavgiften.

Kontraktet löper ofta på 3 år eller mer och leasingtagaren kan inte säga upp avtalet. Kunden betalar leasingbolaget genom ett antal hyresbetalningar av vilka den första ofta är en så kallad ”förhöjd första leasingavgift”.

Avtalen är oftast rörliga och leasingavgiften ändras vid ändrat ränteläge. Leasingbolaget har genom en ränteändringsklausul rätt att justera leasing- avgiften om det allmänna ränteläget förändras. Kunden får under avtalstiden betala den marginal mot allmänna ränteläget som är uppgjord i leasingavtalet.

Räntejusteringsklausulen ska alltså garantera leasingbolaget det nuvärde som enligt avtalet rådde initialt och leasingkunden ska inte behöva betala mer än detta nuvärde oberoende av det allmänna räntelägets utveckling.

Operationell leasing

I operationell leasing bakas ofta kostnader för service, administration, drivmedel m.m. in i leasingavgiften. Avtalen vid denna typ av leasing är vanligtvis kortare än i finansiell leasing. Dessutom är beräkningen av produktens restvärde ibland annorlunda. Det lönar sig ofta att göra en noggrann beräkning för att jämföra kostnaderna gentemot finansiell leasing.

Att tänka på vid leasing

Att skriva ett leasingavtal innebär att företaget binder upp sig under en viss tidsperiod. Som vid alla avtal finns det anledning att vara noga med hur avtalet utformas. Det finns ett antal punkter att vara uppmärksam på när ett leasing- kontrakt ska skrivas.

- Företagets nyckeltal påverkas av en leasing eftersom de leasade varorna inte kommer in i företagets balansräkning. Däremot påverkas företagets ekonomiska risk på samma sätt som vid ett banklån.

- Leasingavtal bygger oftast på rörlig ränta. Det är lämpligt att leasingräntan grundar sig på en känd referensränta, till exempel Stibor.

- Vissa leasingavtal innebär att kunden har rätt att uppgradera sin utrustning. Hur ser kostnaderna ut efter ett antal byten av varan?

- Vad som händer när tiden för leasingavtalet gått ut. Hur stort är restvärdet? Hur beräknas det?

- Kan leasingavtalet avbrytas? Hur fördelas kostnaderna om avtalet avbryts?

- Om företaget leasar bilar åt de anställda ska företaget betala sociala avgifter på förmånsvärdet.

Leasing är i många fall ett bättre alternativ än att företaget köper varan själv. Men det gäller som alltid att vara uppmärksam när ett avtal ska tecknas.

Läs mer om:

Banklån

Checkkredit

Avbetalning

Factoring

Riskkapital

Affärsänglar

Exportkrediter

Säkerhet